Analyses

De analyses van ING Sprinters bestaan uit: technische analyses, fundamentele analyses en het laatste Sprinter nieuws.

Artikel

Nieuwe ING producten

Op zoek naar je volgende belegging? Exclusief voor ING klanten, hebben we nu de volgende ING producten die misschien voor jou interessant zijn.

Artikel

Nieuwe ING producten

Op zoek naar je volgende belegging? Exclusief voor ING klanten, hebben we nu de volgende ING producten die misschien voor jou interessant zijn.

Beurs vandaag

Israël slaat terug ● beleggers zoeken veilige havens op ● laat je niet leiden door emotie

De beurs van 19 april, 9.00 uur

- Berichten dat Israël Iran heeft aangevallen, bepalen vanmorgen de beursstemming

- Beleggers zoeken veilige havens op, zoals staatsobligaties; beurzen openen lager

- We adviseren beleggers het hoofd koel te houden en zich niet te laten leiden door emotie

Beurs vandaag

Israël slaat terug ● beleggers zoeken veilige havens op ● laat je niet leiden door emotie

De beurs van 19 april, 9.00 uur

- Berichten dat Israël Iran heeft aangevallen, bepalen vanmorgen de beursstemming

- Beleggers zoeken veilige havens op, zoals staatsobligaties; beurzen openen lager

- We adviseren beleggers het hoofd koel te houden en zich niet te laten leiden door emotie

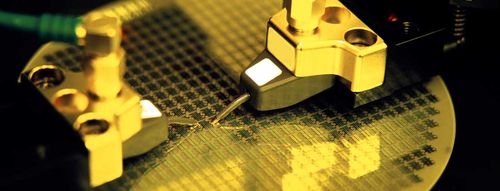

Fundamentele analyse

ASML Holding

De verwachte groei van de lithografiemarkt en ASML's dominante marktpositie zijn belangrijke redenen voor optimisme over de beleggingscase. De waardering is, zoals altijd, fors en de eindmarkten zijn onderhevig aan cyclische schommelingen. Ondanks de cyclische onzekerheid ziet de toekomst er voor ASML goed uit.

Fundamentele analyse

ASML Holding

De verwachte groei van de lithografiemarkt en ASML's dominante marktpositie zijn belangrijke redenen voor optimisme over de beleggingscase. De waardering is, zoals altijd, fors en de eindmarkten zijn onderhevig aan cyclische schommelingen. Ondanks de cyclische onzekerheid ziet de toekomst er voor ASML goed uit.

Beurs vandaag

Q1-cijfers ASML vallen tegen ● olieprijs duikt 3% ● rentes op staatsobligaties onder druk

De beurs van 18 april, 8.51 uur

- Tegenvallende eerstekwartaalcijfers van ASML drukken negatief stempel op de AEX

- Olieprijs dook gisteren 3% na het bericht dat Amerikaanse voorraden flink zijn opgelopen

- Mede door de lagere olieprijs daalden rentes op Amerikaanse en Europese staatsobligaties

Beurs vandaag

Q1-cijfers ASML vallen tegen ● olieprijs duikt 3% ● rentes op staatsobligaties onder druk

De beurs van 18 april, 8.51 uur

- Tegenvallende eerstekwartaalcijfers van ASML drukken negatief stempel op de AEX

- Olieprijs dook gisteren 3% na het bericht dat Amerikaanse voorraden flink zijn opgelopen

- Mede door de lagere olieprijs daalden rentes op Amerikaanse en Europese staatsobligaties

Analyses

AEX: neerwaartse doorbraak

**Recent wist de AEX zijn jaartop verder te verhogen naar een niveau van 894,50. Direct hierna werd de steile opgaande bodemlijn gebroken. **

Analyses

AEX: neerwaartse doorbraak

**Recent wist de AEX zijn jaartop verder te verhogen naar een niveau van 894,50. Direct hierna werd de steile opgaande bodemlijn gebroken. **

Beurs vandaag

Fed-rente kan langer hoog blijven ● renteangst op Wall Street ● rentevrees Europa niet terecht

De beurs van 17 april, 8.51 uur

- Volgens Fed-baas Powell kan beleidsrente langer hoog blijven als inflatie niet vertraagt

- Hoewel die uitspraak niet verrassend is, heerste er renteangst op Wall Street

- De renteangst sloeg over op Europa, maar dat is volgens ons onterecht

Beurs vandaag

Fed-rente kan langer hoog blijven ● renteangst op Wall Street ● rentevrees Europa niet terecht

De beurs van 17 april, 8.51 uur

- Volgens Fed-baas Powell kan beleidsrente langer hoog blijven als inflatie niet vertraagt

- Hoewel die uitspraak niet verrassend is, heerste er renteangst op Wall Street

- De renteangst sloeg over op Europa, maar dat is volgens ons onterecht

Beurs vandaag

Beleggers vrezen dat rente langer hoog blijft ● ‘angstindex’ VIX knalt omhoog ● kwartaalcijfers gemengd ontvangen

De beurs van 16 april, 8.50 uur

- Ondanks hoge rentes draait de economie in de VS prima, wat speculatie voedt dat rente langer hoog blijft

- Tot nu toe gepresenteerde kwartaalcijfers gemengd ontvangen; Goldman Sachs (+2,9%) verrast positief

- De VIX-index knalt 11% omhoog, naar ruim 19 punten, een signaal dat beleggers onzeker zijn

Beurs vandaag

Beleggers vrezen dat rente langer hoog blijft ● ‘angstindex’ VIX knalt omhoog ● kwartaalcijfers gemengd ontvangen

De beurs van 16 april, 8.50 uur

- Ondanks hoge rentes draait de economie in de VS prima, wat speculatie voedt dat rente langer hoog blijft

- Tot nu toe gepresenteerde kwartaalcijfers gemengd ontvangen; Goldman Sachs (+2,9%) verrast positief

- De VIX-index knalt 11% omhoog, naar ruim 19 punten, een signaal dat beleggers onzeker zijn

Beurs vandaag

Ergste dreiging Midden-Oosten lijkt voorbij ● hogere opening beurzen verwacht ● cijfers banken VS slecht ontvangen

De beurs van 15 april, 8.50 uur

- Beleggers gaan ervan uit dat de ergste dreiging in het Midden-Oosten voorlopig voorbij is

- Na de verliezen van vrijdag, wordt vandaag een hogere opening van de beurzen verwacht

- Kwartaalcijfers Amerikaanse banken werden vrijdag negatief ontvangen door beleggers

Beurs vandaag

Ergste dreiging Midden-Oosten lijkt voorbij ● hogere opening beurzen verwacht ● cijfers banken VS slecht ontvangen

De beurs van 15 april, 8.50 uur

- Beleggers gaan ervan uit dat de ergste dreiging in het Midden-Oosten voorlopig voorbij is

- Na de verliezen van vrijdag, wordt vandaag een hogere opening van de beurzen verwacht

- Kwartaalcijfers Amerikaanse banken werden vrijdag negatief ontvangen door beleggers

Beurs vandaag

Producentenprijsinflatiecijfers VS lager dan verwacht ● Nasdaq sluit 1,7% hoger ● koers yen omlaag, beurs in Tokio omhoog

De beurs van 12 april, 8.37 uur

- Lager dan verwachte producentenprijsinflatiecijfers verbeterden het sentiment op Wall Street

- De S&P 500-index boekte gisteren een winst van 0,7%; de Nasdaq schoot zelfs 1,7% omhoog

- Lage koers van de yen zet de beurs in Tokio (met veel export-gedreven bedrijven) flink hoger

Beurs vandaag

Producentenprijsinflatiecijfers VS lager dan verwacht ● Nasdaq sluit 1,7% hoger ● koers yen omlaag, beurs in Tokio omhoog

De beurs van 12 april, 8.37 uur

- Lager dan verwachte producentenprijsinflatiecijfers verbeterden het sentiment op Wall Street

- De S&P 500-index boekte gisteren een winst van 0,7%; de Nasdaq schoot zelfs 1,7% omhoog

- Lage koers van de yen zet de beurs in Tokio (met veel export-gedreven bedrijven) flink hoger