Analyses

De analyses van ING Sprinters bestaan uit: technische analyses, fundamentele analyses en het laatste Sprinter nieuws.

Beurs vandaag

Zon schijnt op de beurzen ● economie in de eurozone trekt aan ● tegenvallende macrocijfers VS steunen sentiment

De beurs van 24 april, 9.13 uur

- Vrijdag was de stemming op de beurzen nog beneden het nulpunt, gisteren scheen de zon

- De economie in de eurozone trekt aan; de verwachte bedrijfswinsten naar boven bijgesteld

- Zelfs tegenvallende macrocijfers VS steunen sentiment: grotere kans dat Fed rente verlaagt

Beurs vandaag

Zon schijnt op de beurzen ● economie in de eurozone trekt aan ● tegenvallende macrocijfers VS steunen sentiment

De beurs van 24 april, 9.13 uur

- Vrijdag was de stemming op de beurzen nog beneden het nulpunt, gisteren scheen de zon

- De economie in de eurozone trekt aan; de verwachte bedrijfswinsten naar boven bijgesteld

- Zelfs tegenvallende macrocijfers VS steunen sentiment: grotere kans dat Fed rente verlaagt

Fundamentele analyse

LVMH

Even geen extra geld naar luxe tasjes, mode en dure champagnes, dat is de boodschap. Met name de retailers lieten het afweten. Te veel onzekerheid op economisch en geopolitiek vlak deden hen besluiten de bestellingen klein te houden. Cognac werd specifiek genoemd als een product dat de consument in de VS minder hoog op zijn lijstje heeft staan in de komende maanden. De groeiverwachting van analisten was al niet hoog - veel concurrenten hebben eerder al gelijksoortige boodschappen moeten melden. Na de hoge omzetgroei van vorig jaar zat een lage groei voor de eerste helft van dit jaar al verdisconteerd in de prijs. De krimp in Azië geldt als een echte tegenvaller; de rest ligt vrij dicht bij de consensus. Positief is dat in China de vraag naar artikelen van Fashion & Leather met maar liefst 10% groeide. Ook kochten Chinese consumenten weer meer op hun toeristische tripjes.

Fundamentele analyse

LVMH

Even geen extra geld naar luxe tasjes, mode en dure champagnes, dat is de boodschap. Met name de retailers lieten het afweten. Te veel onzekerheid op economisch en geopolitiek vlak deden hen besluiten de bestellingen klein te houden. Cognac werd specifiek genoemd als een product dat de consument in de VS minder hoog op zijn lijstje heeft staan in de komende maanden. De groeiverwachting van analisten was al niet hoog - veel concurrenten hebben eerder al gelijksoortige boodschappen moeten melden. Na de hoge omzetgroei van vorig jaar zat een lage groei voor de eerste helft van dit jaar al verdisconteerd in de prijs. De krimp in Azië geldt als een echte tegenvaller; de rest ligt vrij dicht bij de consensus. Positief is dat in China de vraag naar artikelen van Fashion & Leather met maar liefst 10% groeide. Ook kochten Chinese consumenten weer meer op hun toeristische tripjes.

Fundamentele analyse

Adidas

In de sport heb je winnaars en verliezers en de laatste tijd wint Adidas - op de beurs - vaker dan Nike. Dit heeft veel met de grote voorraden bij Nike te maken, maar ook met de momenteel grotere populariteit van de collecties van Adidas. Van het aanvankelijke Yeezy-fiasco, dat steeds minder geld gaat kosten, heeft het concern een goed werkende marketingcampagne weten te maken. Ook slecht nieuws is een manier om in de media te komen. Ik verwacht dat Nike het op sportgebied dit jaar beter gaan doen dankzij de Olympische zomerspelen. Dit is in ieder geval de laatste edities van de Spelen het geval geweest. Maar de jeugd vindt de athleisure-collectie van Adidas op dit moment wel heel erg cool, terwijl Nike wat problemen heeft met het opnieuw uitvinden van zijn ‘swoosh factor’, nieuwe collecties maken dus.

Fundamentele analyse

Adidas

In de sport heb je winnaars en verliezers en de laatste tijd wint Adidas - op de beurs - vaker dan Nike. Dit heeft veel met de grote voorraden bij Nike te maken, maar ook met de momenteel grotere populariteit van de collecties van Adidas. Van het aanvankelijke Yeezy-fiasco, dat steeds minder geld gaat kosten, heeft het concern een goed werkende marketingcampagne weten te maken. Ook slecht nieuws is een manier om in de media te komen. Ik verwacht dat Nike het op sportgebied dit jaar beter gaan doen dankzij de Olympische zomerspelen. Dit is in ieder geval de laatste edities van de Spelen het geval geweest. Maar de jeugd vindt de athleisure-collectie van Adidas op dit moment wel heel erg cool, terwijl Nike wat problemen heeft met het opnieuw uitvinden van zijn ‘swoosh factor’, nieuwe collecties maken dus.

Beurs vandaag

Beurzen herstellen ● buy the dips ● vertrouwen in techaandelen

De beurs van 23 april, 8.40 uur

- Beurzen herstelden gisteren na een roerige week en de forse verliezen van vrijdag

- Beleggers pikken aandelen op lagere koersen op; ‘buy the dips’ is het motto

- Verwachtingen voor cijfers techbedrijven hooggespannen; wij hebben er vertrouwen in

Beurs vandaag

Beurzen herstellen ● buy the dips ● vertrouwen in techaandelen

De beurs van 23 april, 8.40 uur

- Beurzen herstelden gisteren na een roerige week en de forse verliezen van vrijdag

- Beleggers pikken aandelen op lagere koersen op; ‘buy the dips’ is het motto

- Verwachtingen voor cijfers techbedrijven hooggespannen; wij hebben er vertrouwen in

Artikel

Groter aanbod Sprinters

Het aanbod van Sprinters wordt vergroot.

Artikel

Groter aanbod Sprinters

Het aanbod van Sprinters wordt vergroot.

Beurs vandaag

Twijfels winstvooruitzichten IT-bedrijven ● semiconductor-index duikt 4% ● koopjesjagers actief

De beurs van 22 april, 8.36 uur

- Twijfels over winstvooruitzichten IT-bedrijven; Super Micro Computer sterkste daler (-23%)

- **De Philadelphia Semiconductor-index levert 4% in en de Nasdaq 100-index sluit 2% lager **

- Aziatische beurzen trekken vanmorgen veel koopjesjagers die actief aandelen oppikken

Beurs vandaag

Twijfels winstvooruitzichten IT-bedrijven ● semiconductor-index duikt 4% ● koopjesjagers actief

De beurs van 22 april, 8.36 uur

- Twijfels over winstvooruitzichten IT-bedrijven; Super Micro Computer sterkste daler (-23%)

- **De Philadelphia Semiconductor-index levert 4% in en de Nasdaq 100-index sluit 2% lager **

- Aziatische beurzen trekken vanmorgen veel koopjesjagers die actief aandelen oppikken

Artikel

Nieuwe ING producten

Op zoek naar je volgende belegging? Exclusief voor ING klanten, hebben we nu de volgende ING producten die misschien voor jou interessant zijn.

Artikel

Nieuwe ING producten

Op zoek naar je volgende belegging? Exclusief voor ING klanten, hebben we nu de volgende ING producten die misschien voor jou interessant zijn.

Beurs vandaag

Israël slaat terug ● beleggers zoeken veilige havens op ● laat je niet leiden door emotie

De beurs van 19 april, 9.00 uur

- Berichten dat Israël Iran heeft aangevallen, bepalen vanmorgen de beursstemming

- Beleggers zoeken veilige havens op, zoals staatsobligaties; beurzen openen lager

- We adviseren beleggers het hoofd koel te houden en zich niet te laten leiden door emotie

Beurs vandaag

Israël slaat terug ● beleggers zoeken veilige havens op ● laat je niet leiden door emotie

De beurs van 19 april, 9.00 uur

- Berichten dat Israël Iran heeft aangevallen, bepalen vanmorgen de beursstemming

- Beleggers zoeken veilige havens op, zoals staatsobligaties; beurzen openen lager

- We adviseren beleggers het hoofd koel te houden en zich niet te laten leiden door emotie

Fundamentele analyse

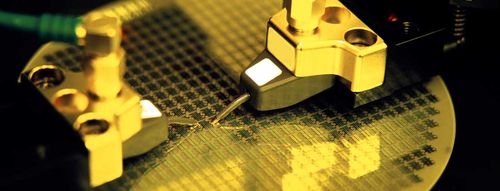

ASML Holding

De verwachte groei van de lithografiemarkt en ASML's dominante marktpositie zijn belangrijke redenen voor optimisme over de beleggingscase. De waardering is, zoals altijd, fors en de eindmarkten zijn onderhevig aan cyclische schommelingen. Ondanks de cyclische onzekerheid ziet de toekomst er voor ASML goed uit.

Fundamentele analyse

ASML Holding

De verwachte groei van de lithografiemarkt en ASML's dominante marktpositie zijn belangrijke redenen voor optimisme over de beleggingscase. De waardering is, zoals altijd, fors en de eindmarkten zijn onderhevig aan cyclische schommelingen. Ondanks de cyclische onzekerheid ziet de toekomst er voor ASML goed uit.